〒541-0046 大阪府大阪市中央区平野町2丁目3番7号 アーバンエース北浜ビル1階

代表税理士:中瀬渉 インボイス登録番号:T8810550018939 税理士登録番号:149226号

認定経営革新等支援機関(認定支援機関ID:107927000301)

税務調査対応やインボイス制度の「よくあるご質問」

税務調査対応等に関するよくあるご質問とその回答をご紹介します。どうぞ参考にしてください。

【無予告調査への対応】

突然、無予告で複数の税務調査官がやってきましたが、どのように対応すればいいでしょうか?

まずは、税理士に連絡してください。

税務調査には、税務当局が事前に通知を行わず、無予告で調査着手する場合がありますが、調査を拒否すると罰則規定(一年以下の懲役又は五十万円以下の罰金)があり、原則として、調査に協力しなければなりません。

税務調査を行うには、本人(法人)の同意が必要であり、合理的な合理的な理由があれば、調査の日程を変更できますが、税務当局もねらいがあって経理の現状を把握するために無予告で調査を実施しているため、むやみに日程を変更すると、「大口の不正計算を行っているから逃げた」と判断されたり、大人数での調査体制を敷いているため、初日に調査先から協力を得られず確認できなかった分を手あたり次第に取引先への反面調査で解明する動きとなる可能性もあります。

私が国税時代に特調班の調査責任者として無予告で調査着手した際に、「調査に全面的に協力しますので、何でも調べてください」と回答されると、不正計算の想定がはずれたのではないかと青ざめたものです、、、笑

無予告調査に協力できる場合、どうしても理由があって日程を変更する必要がある場合のどちらにしても、最初の税務当局への対応が以後の調査展開に影響しますので、まずは、調査対応のプロである税理士に電話連絡するのが得策です。

調査担当者には、「調査には協力させていただきますが、税理士に連絡しますので、そのまま、お待ちください。」と伝え、税理士に電話し、その電話を調査担当の責任者に代わって、税理士と税務当局との間で折衝するようにしてください。

なお、国税庁の通達《調査の実施に当たっての基本的な考え方等について(事務運営指針)》のおいても、無予告調査に着手した場合は、「税務代理人がある場合は、当該税務代理人に対しても、臨場後速やかにこれらの事項(調査を行う旨、目的、税目、対象期間、対象帳簿書類、調査対象者、調査担当者の所属氏名)を通知すること」となっております。

無予告調査では、どこまで調べられるのですか?

会社の金庫、デスク内、パソコンデータ、会社名義の預金通帳だけでなく、個人名義の預金通帳まで調べられます。

税務調査は質問検査権に基づいて実施されますが、国税通則法で「調査について必要があるときは、法人に質問し、その法人の事業に関する"帳簿書類その他の物件"を検査することができる」と規定されており、更に法令解釈通達で"帳簿書類その他の物件"とは、「調査の目的を達成するために必要と認められる帳簿書類その他の物件も含まれる」と規定されています。

無予告調査では、売上除外や架空原価など、税務当局が想定している不正計算を把握するために調査を実施していますので、売上げに計上していない原資記録や真実の支払請求書などを把握することのほか、不正計算により作られた簿外資産の把握にも主眼を置いています。

つまり、法人の売上げから除外したり、架空の外注費を計上して作ったお金が個人名義の預金口座にプールされていないかどうかについても確認する必要があることから、個人名義の預金通帳も「調査の目的を達成するために必要と認められる物件」となります。

特に個人名義の預金通帳については、税務当局側は、銀行に反面調査を行えば、後日、把握できる情報であり、その場で提示を渋るかどうかを試されている部分もありますので、拒否することなく、提示するのが賢明な判断ではないかと思います。

現金商売で特に無予告調査の税務調査リスクの高い水商売に対するセミナーを開催することとしておりますので、水商売や現金商売で税務調査対策について詳しく知りたい方は、下記のリンクからお申込みください。

【インボイス制度への対応】

インボイス制度の対応はすべて税理士に任せておけば大丈夫でしょうか?

下請先に売上規模が1千万円以下である免税事業者を抱えている場合は、経営者自らがリーダーシップを発揮して早急に対応してください。

令和5年10月1日から開始されるインボイス制度については、下請先に売上規模が1千万円以下の免税事業者を抱えている場合には、下請先が消費税の課税事業者を選択し、令和5年3月31日までにインボイス制度に登録して、登録番号が記載されている請求書を発行できるようにならなければ、下請先に支払った消費税を課税仕入れとすることができず、元請会社(あなたの会社)が下請先の消費税分を肩代わりして納付することになります。

元請会社(あなたの会社)の関与税理士には、直接、下請先にインボイス制度へ対応するよう指導する権限はありません。

元請会社の経営者(あなた)自らがリーダーシップを発揮して下請先を巻き込んで、税理士と相談しながら対応するほかありません。

どのように対応すべきかについては、「企業内教育及び起業家教育の動画ラーニングコンテンツの企画・制作・運営」を行う、株式会社アントレプレナーファクトリーのコンテンツにおいて、「中小企業の経営者が知っておくべきインボイス制度」をテーマとして、下請先・仕入先に売上規模が1千万円以下の免税事業者を抱える中小企業の経営者の方向けに令和5年10月1日から開始される消費税のインボイス制度が、どのような問題を含んでいるか、そして、どのように対応していけばいいかをCHERRY BLOSSOM税理士事務所 代表税理士 中瀬を講師として「中小企業・ベンチャー企業が知っておくべきインボイス制度」という動画コンテンツを株式会社アントレプレナーファクトリーで公開しておりますので、ご参照ください。

【インボイス制度に登録していない取引先への対応】

取引先が消費税の免税事業者でインボイスに登録しない場合、当社が負担することとなる消費税分について、取引価格を引き下げたり、取引を打ち切ったりしても問題ありませんか?

課税事業者にならなければ取引価格を引き下げる、それに応じなければ取引を打ち切るなどと一方的に通告することは、独占禁止法・下請法・建設業法上、問題となるおそれがあります。

免税事業者との取引において、仕入税額控除できないことを理由に取引価格の引下げや、それに応じなければ取引を打ち切る要請を行う交渉が形式的なものにすぎない場合には、優越的地位の濫用として、独占禁止法上の問題となるおそれがあります。

また、免税事業者であることを理由にして、消費税相当額の一部又は全部を支払わない行為は、下請法上の「下請代金の減額」、建設業法が適用になる場合には、建設業法上の「不当に低い請負代金の禁止」として問題となるおそれがあります。

給与や報酬の源泉所得税は、税法の規定によって、所得税を差し引くことができますが、インボイス制度の実施後の免税事業者との取引において、仕入税額控除ができないことを理由に、免税事業者に対して取引価格の引下げを要請し、取引価格の再交渉において、仕入税額控除が制限される分(消費税の負担が増える分)について、免税事業者の仕入れや諸経費の支払いに係る消費税の負担をも考慮した上で、双方納得の上で取引価格を設定すれば、結果的に取引価格が引き下げられたとしても、問題となるものではありません。

すなわち、免税事業者との取引において、仕入税額控除できないことを理由に取引価格の引下げを行う場合には、取引価格を引き下げる理由をしっかりと説明し、双方納得の上で、書面、電子メール等で免税事業者から回答をもらっておくことが重要となります。

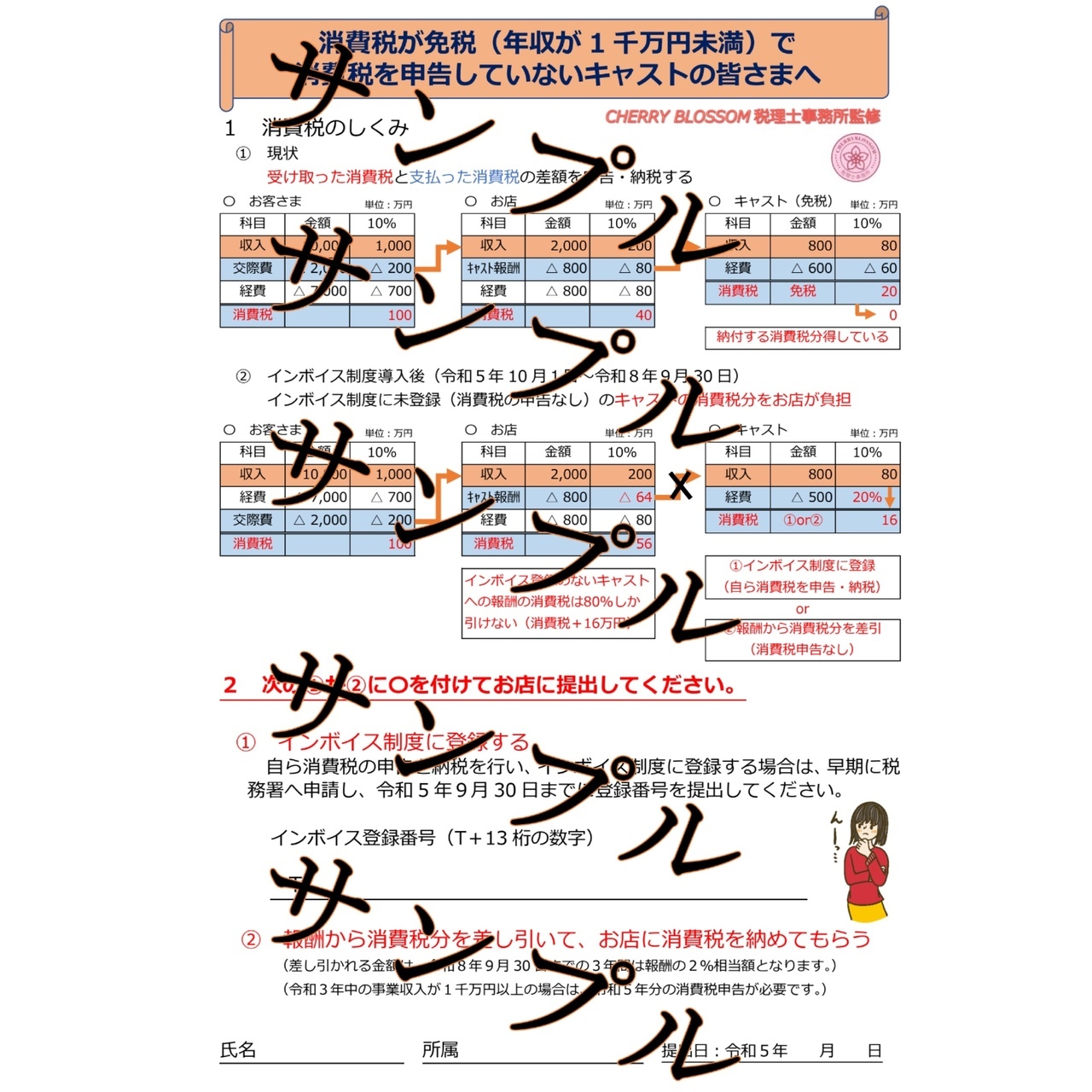

水商売業界のホステスや建設業界の一人親方については、免税事業者が多くインボイス制度に登録しないケースの対応が重要になってくると想定されます。

CHERRY BLOSSOM税理士事務所では、免税事業者である方への説明と回答を得るための資料を作成しており、免税事業者の取引先に対してインボイス制度について解説し、取引先の皆さまに納得の上、回答を得られる説明会を開催するサービスも実施しております。

特にインボイス制度導入後の消費税負担リスクの高い水商売に対するセミナーを開催することとしておりますので、水商売や現金商売でインボイス制度対策について詳しく知りたい方は、下記のリンクからお申込みください。

水商売用インボイス制度説明資料(サンプル)